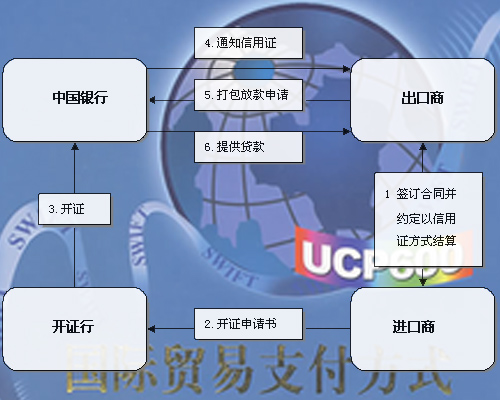

在國際貿易中,信用證是銀行有條件的保函,是一種常用的結算方式。造成這種情況的原因是,在國際貿易活動中,買賣雙方可能互不信任,買方擔心提貨后賣方沒有按照合同要求發貨,賣方也擔心提貨后買方沒有付款或者提交貨運單據。所以需要兩家銀行作為買賣雙方的保證人,代為收取貨款,銀行信用代替了商業信用。在這種情況下,銀行使用的工具就是信用證。為了減少企業資金占用,加速資金流動,信用證在其運作過程中,普遍提供了豐富多樣的融資方式。

本文主要說一下出口企業融資方式之一:信用證打包貸款

一攬子信用證貸款,是指出口商收到進口商開立的信用證后,以此信用證向銀行申請貸款的業務。其主要作用是使出口商在收到信用證后,直至貨物裝船為止,仍有資金缺口,使出口企業在資金不足的情況下,仍能順利地進行信用證項下的采購、生產等活動(信用證打包貸款具有專項用途的特點,即貸款必須用于信用證項下的采購、生產等活動,貸款額通常不超過打包信用證金額的80%)。

例:A公司接到國外訂單,向A公司購買了一批電子元器件,A公司需要采購60萬元的原材料用于生產,但目前A企業只有30萬元的流動資金,A公司決定用進口商開具的該訂單的信用證向當地銀行借款30萬元,并以最終合同收入償還本金及利息。這樣,A企業成功地利用300,000元自有資金和銀行短期利息,獲得了600,000投入所帶來的利潤。

但是在商業保理業務中,由于銀行承擔著較大的風險,因此相應的對從事這一業務的出口企業的資質審查也比較嚴格。

簡言之,進出口企業利用信用證在國際貿易的各個環節上,都能找到一些能夠加速資金流動,規避收匯風險的信用證產品,利用這些產品,企業就可以通過融資手段達到四兩撥千斤的效果。

打包貸款的期限一般很短,出口商借入打包貸款后,很快將貨物裝船運出,在取得各種單據并向進口商開發匯票后,出口商通常前往貸款銀行,請其提供出口抵押貸款,該銀行收下匯票和單據后,將以前的打包貸款改為出口押匯,這時的打包貸款即告結束。在打包貸款中,如果出口商不按規定履行職責,貸款銀行有權處理抵押品,以收回貸出款項。打包貸款的數額一般為出口貨物總值的50%~70%。

上述均為即期信用證的情形,而遠期信用證的情形,其實質是出口方給予進口方付款時間的一種寬限。進口方可以爭取采用遠期信用證來延遲付款,出口方也可以爭取延長付款時間,而即期信用證與遠期信用證并無本質區別,只不過遠期信用證付款時間要比即期信用證長一些,僅此而已。

|

本文鏈接:http://www.st123.info/school/xinyongzheng/571.html 信用證打包貸款 |